Czy sektor TSL powinien bać się ESG

ESG fundamentalnie zmieni sposób, w jaki operatorzy TSL będą funkcjonować i konkurować na rynku. Te firmy, które nie zmienią się dobrowolnie, będą wykluczane z przetargów, bo zagrozi to realizacji zrównoważonych celów ich potencjalnych kontrahentów. Jednocześnie współodpowiedzialność za powodzenie strategii ESG wzrośnie, a w opinii ekspertów ignorowanie wyzwań ESG nie może być już akceptowane w zarządach firm chcących nie tylko minimalizować ryzyko w łańcuchu dostaw, ale także budować odporność operacyjną własnych organizacji.

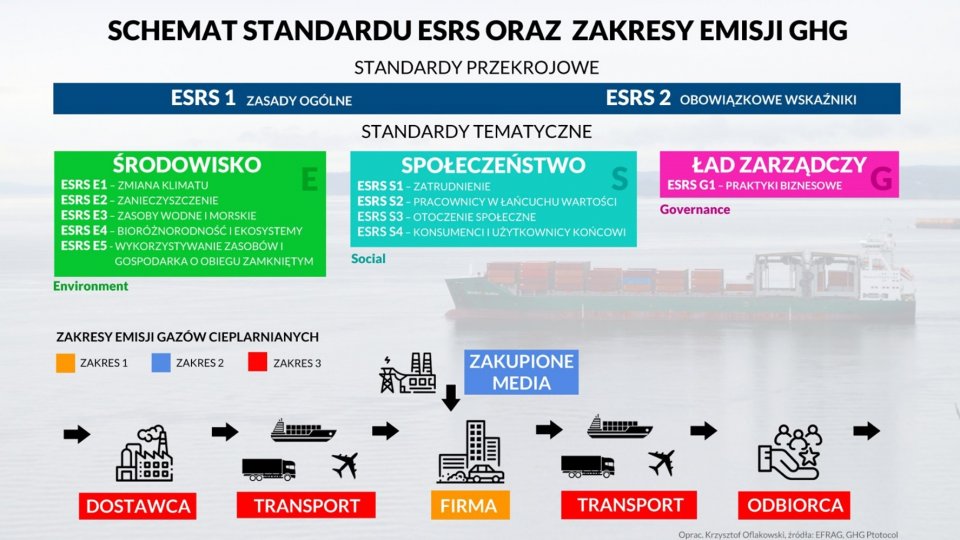

Do 30 czerwca br. Komisja Europejska (KE) zobowiązała się przyjąć pierwszy zestaw standardów raportowania wynikający z dyrektywy o sprawozdawczości przedsiębiorstw w zakresie zrównoważonego rozwoju (CSRD). Dopiero 7 lipca miały się jednak zakończyć konsultacje publiczne dotyczące nowego schematu, opracowanego pierwotnie przez Europejską Grupę Doradczą ds. Sprawozdawczości Finansowej (EFRAG). Docelowo ma on ujednolicić i zastąpić szereg wykorzystywanych do tej pory systemów m.in. popularny w sektorze TSL standard GRI (Global Reporting Initiative). W dyrektywie CSRD jasno zaznaczono, że żadne istniejące standardy ani ramy nie zaspokajają potrzeb Unii w tym zakresie. Prace nad przepisami wciąż trwają, bo w ostatniej chwili KE zaproponowała kilka ważnych zmian, m.in. wymóg badania istotności i okresy przejściowe, jednak z całą pewnością wiadomo, że konsekwencje nowych przepisów będą dotyczyć nie tylko firm TSL objętych obowiązkowym raportowaniem, ale również całego ekosystemu gospodarczego, obejmującego transport, magazynowanie oraz usługi towarzyszące.

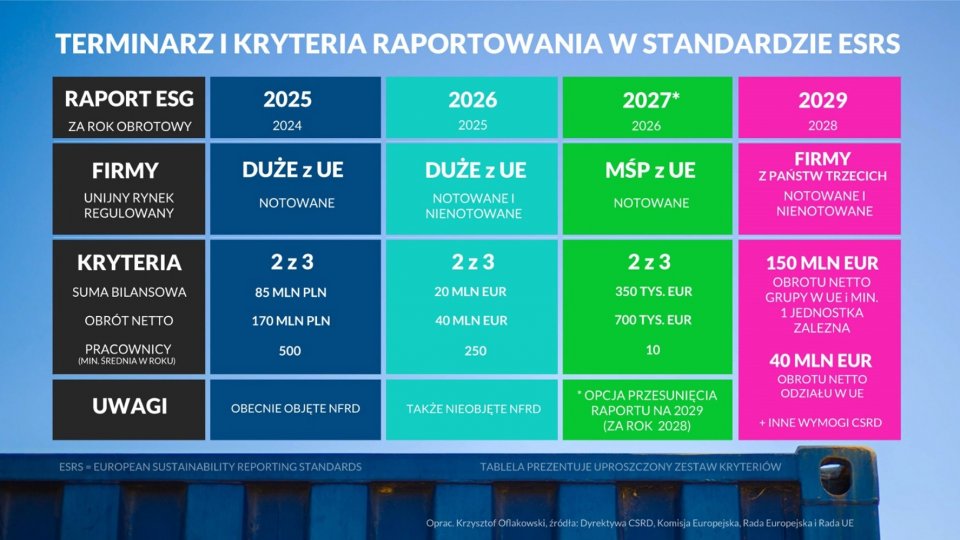

Kto i kiedy będzie raportował?

Na początku do posługiwania się nowym wzornikiem będą zobligowane tzw. jednostki zainteresowania publicznego, w tym spółki giełdowe, objęte do tej pory wymogami NFRD (Non-Financial Reporting Directive), tj. dyrektywy, która okazała się mało skuteczna i dotyczyła kilkuset podmiotów zatrudniających powyżej 500 osób. Jednostki takie będą musiały złożyć ujednolicone raporty ESG w 2025 r., czyli za rok finansowy 2024. W kolejnych latach zasób przedsiębiorstw objętych sprawozdawczością znacząco się powiększy i już 2026 r. (za 2025 r.) będzie dotyczył wszystkich firm (także tych spoza giełdy), które zatrudniają powyżej 250 osób i spełniają dodatkowe kryteria finansowe. Następnie, raport za 2026 r. będą musiały złożyć wszystkie giełdowe MŚP zatrudniające powyżej 10 pracowników.Do raportowania będą zobowiązane również firmy z państw trzecich prowadzące działalność na terenie Unii.

Warto zaznaczyć, że pokaźny zbiór firm, docelowo obejmujący wszystkie duże przedsiębiorstwa, giełdowe MŚP oraz firmy z państw trzecich spełniające kryteria CSRD, będzie musiał raportować nie tylko o własnej działalności, ale także o wpływie łańcucha wartości powiązanego z organizacją. Obok własnych operacji będą to więc produkty i usługi, stosunki gospodarcze i łańcuchy dostaw, nawet jeśli łańcuchy te przekraczają granice Unii. Mało tego, jeśli takich informacji o dostawcach, podwykonawcach czy odbiorcach nie da się uzyskać, firma będzie musiała zaraportować wysiłki podjęte w tym celu oraz powody niemożności uzyskania potrzebnych informacji, a także plany przedsiębiorstwa prowadzące do zgromadzenia niezbędnych danych w przyszłości.

W praktyce oznacza to, że firmy będą zobligowane do raportowania, zarówno w górę, jak i dół łańcucha, co od branży TSL będzie wymagało dodatkowych nakładów pracy i środków finansowych. Jeśli bowiem firma, np. transportowa, nie będzie sama zobligowana do złożenia raportu ESG, to z pewnością będzie uczestniczyć w sprawozdaniu kontrahenta jako dostawca kluczowych usług i wynika to wprost z roli, jaką TSL odgrywa w globalnej gospodarce. Istotność sektora, zwłaszcza dla światowego handlu oraz jego odziaływanie na obszary ESG w globalnym łańcuchu wartości i dostaw są współcześnie niemożliwe do pominięcia. Poza tym, aktywności związane z transportem i magazynowaniem należą do trzeciego zakresu emisji generowanych przez przedsiębiorstwa.

– Wpływ operacji transportowych, dystrybucyjnych i magazynowych już niedługo stanie się wymogiem sprawozdawczym w obszarze zmian klimatycznych (ESRS E1), będącego częścią raportu ESG poświęconego środowisku. Dyrektywa CSRD nakazuje, aby firmy gromadziły dane i informowały o emisjach brutto gazów cieplarnianych powstającym w wyniku ich operacji, nawet jeśli źródła tych emisji wynikają z funkcjonowania i są pod kontrolą innych przedsiębiorstw. Są to tzw. emisje pośrednie, na które firma może wpływać, ale których bezpośrednio nie wytwarza. W tej kategorii znajduje się także np. gospodarowanie odpadami czy recykling opakowań i produktów. Istota wyzwania związana w tym zagadnieniem wynika z faktu, że jest to największe źródło emisji dla większości firm, a jednocześnie najtrudniejszy obszar do precyzyjnego określenia. Dodatkowo niewiele firm prowadzi monitoring i zlicza emisje tego zakresu, co generuje dalsze komplikacje. Firmy sektora TSL już teraz muszą zdać sobie sprawę z powagi konsekwencji, jakie wynikną z bagatelizowania lub odkładania obowiązków związanych zESG. Mowa nie o tych operatorach, których obejmuje dyrektywa, ale o firmach, które nie spełniają kryteriów ESRS. Istnieje bowiem prawdopodobieństwo bliskie pewności, że w którymś momencie w ciągu 3–4 najbliższych lat ich kontrahent zgłosi się z prośbą o dostarczenie wiarygodnych informacji o emisjach wygenerowanych w roku poprzednim. Będzie to nie lada zaskoczenie i rozczarowanie, jeśli okaże się, że dostawca usług transportowych lub magazynowych takich danych nie posiada, ponieważ nie widział potrzeby ich gromadzenia lub nie wiedział, jak to robić. Sami prowadzimy szeroką kampanię informacyjną i nawiązujemy współpracę z partnerami w obszarze zrównoważonego rozwoju, m.in. po to, aby zniwelować ryzyko zrealizowania się takiego scenariusza. Chcemy nawet, aby do 2025 r. 75% naszych magazynów było zaangażowanych w projekty środowiskowe ze swoimi klientami. Z zaniepokojeniem obserwujemy jednak fakt, że dla wielu firm na rynku ESG to wciąż nowość – mówi Agata Głąbińska, CSR Manager w spółce ID Logistics, oferującej kompleksowe rozwiązania magazynowe i transportowe oraz zarządzanie łańcuchem dostaw w 17 krajach.

Osobny standard dla transportu

To jednak nie wszystkie wiadomości dla sektora, ponieważ Komisja Europejska wyda także sektorowe zestawy standardów sprawozdawczości, określając w nich informacje uzupełniające, które firmy powinny ujawniać w odniesieniu do ESG oraz dane specyficzne dla wybranych sektorów. W ramach priorytetowego pakietu sprawozdań sektorowych, nad którymi pracuje właśnie EFRAG, znalazły się m.in. wydobycie ropy i gazu, górnictwo, rolnictwo, produkcja energii oraz absolutnie kluczowy dla europejskiej gospodarki transport drogowy. Obecnie status prac nad standardem raportowania dla transportu drogowego znajduje się na etapie walidacji szkicu wypracowanego przez ekspertów technicznych (EFRAG SR TEG) i Radę ds. Zrównoważonego Rozwoju EFRAG SRB. Kolejnym krokiem będzie zatwierdzenie i przekazanie go do konsultacji publicznych. Następnie, po zakończeniu kilku dodatkowych etapów, dokument trafi do Komisji Europejskiej. W odniesieniu do TSL, w przyszłości pojawią się również wytyczne dla całej sekcji H klasyfikacji NACE, a więc także dla magazynowania, lotnictwa, żeglugi morskiej i śródlądowej, kolei, usług kurierskich itd.

Biorąc pod uwagę wcale nie tak odległy termin włączania europejskich przedsiębiorstw w skonsolidowany mechanizm sprawozdawczy, należy zaznaczyć, że stopień przygotowania firmy sektora TSL do raportowania zrównoważonego rozwoju wymaga jeszcze sporo pracy, a zaledwie kilka lat temu zainteresowanie tym tematem było marginalne. Poza podmiotami, które dobrowolnie przygotowywały raporty ESG, niewiele organizacji chciało zaakceptować fakt, że ignorowanie kwestii zrównoważonego rozwoju może wpłynąć na ich konkurencyjność, a w skrajnych przypadkach nawet zadecydować o współpracy z partnerami. Kontrahenci i zleceniodawcy w obawie przed sabotowaniem ich własnych raportów ESG, ratingów czy celów CSR będą eliminować z łańcucha wartości, np. najbardziej emisyjne ogniwa, które nie wykazują intencji zmian lub po prostu nie mają takiej możliwości.

Decyzja o wykluczeniu wcale nie będzie taka trudna

Potwierdza to m.in. badanie międzynarodowej grupy bankowej Standard Chartered, które wskazuje, że 78% ponadnarodowych korporacji wykluczy ze swoich łańcuchów tych dostawców, którzy zagrażają ich planom ograniczania śladu węglowego. Może to być nawet 35% obecnych dostawców różnego typu produktów lub usług. Z przeprowadzonych analiz wynika bowiem, że łańcuchy dostaw odpowiadają za średnio 73% całkowitych emisji tych organizacji, a dla 67% z nich uporanie się z emisjami zewnętrznymi będzie pierwszym krokiem ich własnej transformacji. Dopiero w następnych etapach korporacje zamierzają zająć się własnymi emisjami.

Dlaczego to ważne dla branży TSL? Otóż według agencji ratingowych firmy sektora transportowego i logistycznego znajdują się w grupie wysokiego ryzyka, jeśli chodzi o ESG, m.in. ze względu na bardzo wysoką emisyjność. To z kolei przekłada się na potencjalne straty, które tylko na rynkach wchodzących mogą osiągnąć 1,6 bln dolarów.

Korporacje, z jednej strony, nie będą miały skrupułów w eliminowaniu opornych firm, z drugiej, aż 45% z nich jest w stanie płacić o średnio 7% więcej za produkty i usługi oferowane przez dostawców o neutralnej emisji węglowej. Mało tego, chcą im nawet pomagać w osiągnięciu neutralności emisyjnej. Aż 47% deklaruje korzystniejszy status takich przedsiębiorstw, a 46% chce inwestować w technologie na ich rzecz. Wciąż jednak na pierwszym miejscu pozostanie ich własny interes, tym bardziej, że uzależnienie korporacyjnych wyników ESG od partnerów jest bardzo wysokie i wciąż rośnie.

Współzależność ESG będzie się powiększać

Wskazuje na to analiza z 2023 r. przeprowadzona przez Assent w USA i Europie wśród 152 managerów reprezentujących m.in. produkcję sprzętu przemysłowego, automotive, elektronikę i lotnictwo. Według 18% respondentów zależność od dostawców i partnerów w kwestii osiągania celów ESG jest ekstremalna, a 29% wskazuje pewną współzależność. Zaledwie 5% deklaruje, że nie jest w ogóle zależna od partnerów i dostawców, a 33% twierdzi, że ich wpływ jest neutralny. W nadchodzącym roku zależność ta ma się jednak zwiększać, a 14% badanych twierdzi, że w sposób znaczący, kolejne 45%, że lekko wzrośnie, a 36%, że pozostanie bez zmian, co wciąż jest zależnością na wysokim poziomie. Tylko 5% uważa, że relacja straci na znaczeniu, z czego zaledwie 1% uważa, że znacząco.

Tak jak w przypadku badania Standard Chartered, także i tu widać, że firmy pokładają umiarkowaną wiarę w partnerów i dostawców odnośnie ich zdolności do wsparcia wyznaczonych celów zrównoważonego rozwoju. Absolutnie pewna takich zdolności jest grupa zaledwie 5% badanych. Nieco więcej, bo 20%, jest tylko umiarkowanie pewna takiego wsparcia, a 49% wyraża neutralne stanowisko. Pozostała grupa nie pokłada zbytniej wiary we wsparcie, z czego 4% w ogóle w nie wierzy taką pomoc.

Podobnie jest z wiarą w jakość i dokładność danych dostarczanych przez poszczególne ogniwa łańcucha dostaw. Zaledwie 5% badanych jest ich całkowicie pewna, 26% tylko trochę. Neutralne podejście w tym aspekcie wyraża aż 48% firm, a odpowiednio 16% i 5% raczej nie wierzy lub w ogóle.

Jak poważnie duże firmy będą traktować ESG?

Jeszcze do niedawna ESG nie znajdowało się w centrum uwagi przedsiębiorstw. Według analiz PwC z 2021 r. aż 41% członków rad nadzorczych nie widziało związku pomiędzy raportowaniem niefinansowym a strategią biznesową. Aż 50% spółek uważało, że raportowanie niefinansowe jest obowiązkiem compliance, a tylko 43% widziało w ESG okazję do zaprezentowania swojej strategii w zakresie zrównoważonego rozwoju i jej wpływu na długoterminowe budowanie wartości firmy. Ponadto 25% członków rad nadzorczych wskazywało, że zarząd w ogóle nie zajmuje się kwestiami ESG, a 33% deklarowało, że jest on o nich informowany. Co więcej, za przygotowanie informacji niefinansowej najczęściej odpowiadał dział komunikacji, 36%. Tylko 23% spółek powierzało to działom controllingu i finansów, a 36% oddało raport pod ocenę zewnętrznych audytów. W 2021 r. miażdżąca była także ocena jakości publikowanych przez spółki giełdowe oświadczeń i sprawozdań niefinansowych. Inwestorzy wskazywali albo na niską (43%), albo na średnią jakość (48%) i zaledwie 3% oceniało je wysoko.

Inaczej widzieli to specjaliści od ryzyka

Kwestia ESG różniła się jednak znacząco z perspektywy oceny ryzyka. Wskazują na to analizy Interos, firmy zajmującej się odpornością operacyjną łańcuchów dostaw. W badaniu przeprowadzonym na grupie 900 managerów ds. zakupów i łańcuchów dostaw w przedsiębiorstwach zatrudniających globalnie co najmniej tysiąc pracowników i z przychodami powyżej 1 mld dolarów organizacja wylicza, że ESG znajduje się w wąskiej grupie czynników ryzyka, które wywarły szkodliwe skutki dla organizacji w ciągu dwóch ostatnich lat. Szkodliwe skutki zdefiniowano przy tym jako utracone dochody, czas, zmarnowane zasoby, powielony wysiłek oraz stracone szanse. Na tak zdefiniowane konsekwencje powiązane z ESG wskazało 41% managerów. Inne czynniki, które wyrządziły szkody, to m.in. cyberprzestępczość (52%), ryzyka finansowe (50%), regulacyjne (40%), geopolityczne (38%) oraz operacyjne (37%). Aż 83% organizacji doświadczyło szkód powiązanych z tymi obszarami, a ich średnia wartość sięgała 184 mln dolarów rocznie. Interos podkreśla przy tym, że ignorowanie wyzwań ESG w całym łańcuchu dostaw nie może być już akceptowane w zarządach chcących nie tylko minimalizować ryzyka, ale także budować odporność własnych organizacji.

– Polityka ESG awansowała już do grona elementów strategicznych, decydujących o powodzeniu firmy na rynku. Nie ma przy tym większego znaczenia, czy firmy uważają ten warunek za sprawiedliwy, ponieważ struktura nowoczesnych gospodarek zmienia się na naszych oczach i prowadzi właśnie w kierunku zrównoważonego rozwoju. Widać to m.in. w możliwościach i warunkach finansowania, które są uzależnione od wskaźników środowiskowych, społecznych czy zarządczych. Wszystkie duże instytucje finansowe oferują dziś produkty w jakiś sposób związane z wynikami ESG. Ten trend widoczny jest także w Polsce. ESG nie powinno być jednak napędzane ani korzyścią finansową, ani obowiązkiem regulacyjnym, ale poczuciem odpowiedzialności społecznej i klimatycznej. Dopiero na dalszych miejscach pod uwagę powinny być brane inne, choć wciąż ważne pochodne zrównoważonych działań – dodaje Agata Głąbińska z ID Logistics.

Dwa dojmujące motywy napędzające ESG w 3PL

Zeszłoroczna analiza Analytiqa, HFW i Panattoni przeprowadzona w 12 europejskich krajach na 100 podmiotach z sektorów 3PL (58%), produkcyjnego (25%) i detalicznego (17%) wskazała, że w branży 3PL zaciera się różnica pomiędzy wymogiem regulacyjnym a troską o środowisko, jeśli chodzi o najistotniejsze czynniki napędzające aktywność w obszarze ESG. W skali istotności od 1 do 10 sprostanie wymogom legislacyjnym uzyskało wynik 8,3, a pozytywny wpływ na środowisko 8,2. Na podium priorytetów, ale wyraźnie niżej, znalazła się również poprawa reputacji firmy oraz zaspokojenie nieformalnych oczekiwań klientów, dostawców lub usługodawców (po 7,9).

Cele ESG w 3PL są częścią przetargów, znacznie rzadziej umów

Kwestia, która budzi szczególnie duże obawy i kontrowersje w sektorze TSL oraz wymaga dalszej współpracy i wysiłku zaangażowanych stron to egzekwowanie zobowiązań ESG przy zawieraniu umów. O ile w przypadku 64% firm 3PL wymogi dotyczące zrównoważonego rozwoju są elementem zapytań ofertowych w przetargach, np. z podwykonawcami, to ostatecznie zaledwie 19% wpisuje je do aktualnych umów jako zobowiązanie. Nieco więcej, bo 39%, firm uwzględnia je jedynie jako cele aspiracyjne. Bardzo dużo przedsiębiorstw w ogóle nie umieszcza ich w końcowej umowie. Odsetek ten sięga 42%.

Jeśli jednak kontraktor, np. podwykonawca, znajdzie się w grupie 19% podmiotów z celem ESG wpisanym jako zobowiązanie, to za jego niezrealizowanie przedsiębiorstwa 3PL zastrzegają sobie prawo do rozwiązania umowy (49%) lub nakładania kar finansowych (43%), a nawet wykluczenia go z przyszłych przetargów (60%).

Logistycy dobrze identyfikują wyzwania i wyznaczają priorytety

Nie ulega wątpliwości, że ESG będzie zagadnieniem trudnym i wielowątkowym, ale wydaje się, że sektor 3PL poprawnie dostrzega obszary w łańcuchu dostaw, gdzie konieczne są największe usprawnienia w kontekście zrównoważonego rozwoju. Według 17% respondentów jest to krajowy transport drogowy, następnie przewozy międzynarodowe (14%) oraz fracht lotniczy (11%). W dalszej kolejności także ekspresowe usługi kurierskie i na ostatniej mili oraz procesy wytwórcze i zakupowe (po 10%). Najmniej usprawnień wymagają z kolei fracht morski (6%), intermodal (5%) oraz transport kolejowy (3%). Widać wyraźnie, że hierarchia przyszłych priorytetów ma związek z intensywnością węglową i ogólnym oddziaływaniem na środowisko.

Dla 87% firm 3PL kluczowym obszarem działania w tym zakresie będzie ograniczenie emisji w ciągu najbliższych 5 lat, następnie oszczędność energii w magazynach (80%) i optymalizacja zużycia paliwa istniejącej floty (76%). W dalszej kolejności inicjatywy szkoleniowe dotyczące zrównoważonego rozwoju dla pracowników i recykling (po 58%). Na odleglejszych miejscach są z kolei rozwój floty zasilanej alternatywnymi źródłami energii oraz infrastruktura ładowania pojazdów elektrycznych (po 55%).

Środowisko najważniejszym celem

Znaczenie ochrony klimatu wyłania się także z deklaracji operatorów logistycznych, producentów i detalistów przebadanych przez Reuters Events i JLL w końcówce 2022 r. i na początku bieżącego roku. Z analizy wynika, że najważniejszymi inicjatywami w obszarze zrównoważonego rozwoju realizowanymi w 2023 r. będą ograniczenie zużycia energii (63,3%) i zwiększenie udziału energii odnawialnej 43,3%. Kolejne 36,7% chce zoptymalizować ślad węglowy w produkcji, a 36,7% ulepszyć rozwiązania związane z pakowaniem. Gospodarka obiegu zamkniętego będzie celem dla 30% przedsiębiorstw.

Swoje odrębne cele mają także poszczególne rodzaje operacji. Dla przykładu transport chce zoptymalizować lub rekonfigurować siatki połączeń, co ma niwelować obciążenia środowiskowe (67,7%). W dalszej kolejności znajdzie się nacisk na transport intermodalny (46,6%) i przejście na samochody elektryczne. Z kolei magazynowanie zamierza otwierać nowe lokalizacje, co ma pozwolić na optymalizację łańcucha dostaw (51%). Planowane są także remonty istniejących lokalizacji, aby spełniały one wymogi zrównoważonych standardów i ograniczały zużycie energii (44,8%).

Bieżący rok ma być także świadkiem poprawy wydajności dostaw na ostatniej mili (51,1%), automatyzacji procesów (43,3%), poprawy kontroli jakości dostaw (42,2%) i zwiększenia przepływu ładunków przez obiekty (20%).

Weryfikacja założeń z rzeczywistością prowadzi do jeszcze większego wysiłku

Wszystkie zapowiedzi i plany związane z zamiarami sektora TSL w obszarze zrównoważonego rozwoju brzmią niezwykle inspirująco. Praktyka pokazuje jednak, że wiele z nich wciąż pozostaje w sferze deklaracji lub pomimo wieloletniego wysiłku nie udało się ich dotąd zrealizować. Mało tego, zrównoważony cel się oddala, zamiast się przybliżać.

Potwierdza to opublikowany niedawnego raport International Transport Forum (ITF) – międzynarodowej organizacji działającej w ramach OECD. Z analizy ITF wynika m.in., że lądowy transport towarowy analizowany w okresie pomiędzy 2010 a 2021 r. wykazuje szczątkowe oznaki transformacji w kierunku bardziej zrównoważonych modeli transportu w zrzeszonych krajach. Transport ten wzrósł o 15% tkm w Europie, jednak tylko niektóre kraje zauważalnie zwiększyły udział przewozów kolejowych kosztem transportu drogowego. Były to m.in. Słowenia (+7%), Włochy (+5%), a o kilka procent udział kolei zwiększyły także Francja, Niemcy i Węgry. Natomiast np. Serbia zwiększyła udział transportu drogowego kosztem kolei o 40%, Litwa o 21%, a Mołdawia o 13%.Pozostałe kraje zwiększyły udział przewozów drogowych o średnio 4%.

Wśród tych krajów jest także Polska

Ogólna diagnoza postawiana przez ITF jest taka, że zwrot w stronę kolei nie zmaterializował się, mimo iż intensywność węglowa przewozów kolejowych jest blisko dziesięciokrotnie niższa niż transportu drogowego. To jednak nie koniec złych wieści od ITF. Z wyliczeń zawartych w ITF Transport Outlook 2023 wynika, że przy zachowaniu obecnie obowiązujących ambicji, uwzględniających wszelkie aktualnie przyjęte rozwiązania legislacyjne i prognozy popytowe, emisje pochodzące z przewozu frachtu wzrosną o 28% do 2050 r. Tendencja ta będzie widoczna zarówno w przewozach krajowych, międzynarodowych, jak i w dostawach miejskich, gdzie wzrost emisji sięgnie aż 37%.

Długofalowy brak efektów stanowi poważne wyzwanie dla całej branży TSL i wymaga realnego, odważnego działania, a nie tylko raportowania o założonych celach. Samo raportowanie ma bowiem charakter informacyjny, a nie sprawczy. Niewiele przyniesie w związku z tym wyznaczenie nowych, ambitnych celów, jeśli nie będą one odpowiednio finansowane i realizowane. Na razie inwestycje niezbędne do wypełnienia obietnic w obszarze zrównoważonych łańcuchów dostaw są niewystarczające.

Zagadnienie to stało się nawet przedmiotem analiz Centrum Transportu i Logistyki przy Massachusetts Institute of Technology (MIT). Centrum zbadało, jak 2187 przedstawicieli przedsiębiorstw z całego świata, odpowiedzialnych m.in. za logistykę, dostawy, zakupy, magazynowanie, transport lub planowanie, ocenia cele ich własnych firm, wyznaczonych w obszarze zrównoważonego łańcucha dostaw w relacji do nakładów finansowych, niezbędnych do realizacji owych celów. Okazało się, że w żadnym z 10 ocenianych obszarów wpływu środowiskowego lub społecznego nakłady finansowe nigdy nie były w stanie zrealizować postawionych wcześniej celów. Dokładnie taki sam wynik uzyskano w 2021, 2020 i 2019 r., co MIT uznał za dość przewidywalne i jednocześnie rozczarowujące.

Dlaczego realizowanie celów ESG powinno być ważne dla TSL?

Zagrożenie, zarówno w kontekście rosnących emisji, jak i niespełnionych deklaracji ma dwojaki charakter. Z jednej strony zwiększa się negatywny wpływ sektora na środowisko, co już samo w sobie jest wystarczającym argumentem do wdrożenia bardziej zdecydowanej strategii. Z drugiej natomiast, niepodjęcie realnych i skutecznych działań przez wszystkich uczestników rynku stanowi czynnik sabotujący wysiłki tych przedsiębiorstw, które dostrzegają niebezpieczeństwo i chcą prowadzić biznes zgodny z filozofią zrównoważonego rozwoju, przeznaczając na ten cel znaczne środki finansowe.

Bez najmniejszych wątpliwości ESG staje się elementem konkurencyjności, o ile jednak w dość łatwy sposób będzie można ocenić oddziaływanie firm zobligowanych do złożenia raportu zgodnego z ESRS, to znacznie trudniej będzie potwierdzić działania u podmiotów pominiętych w nowych przepisach. W przeciwieństwie do organizacji objętych dyrektywą CSRD nie będą one poddane niezależnemu audytowi. Jednostką mającą wgląd w zrównoważone działania będzie najczęściej partner, ale jak wskazują analizy Analytiqa, HFW i Panattoni, zapisy dotyczące ESG są wymogiem w umowach z podwykonawcami jedynie u 19% firm sektora 3PL. Nieco lepiej wygląda to u firm produkcyjnych i detalistów, gdzie 37% uwzględnia cele ESG jako zobowiązanie w kontrakcie. To jednak wciąż nawet nie połowa firm.

Istnieje w związku z tym uzasadnione ryzyko, że takie niekontrolowane podmioty dla utrzymania własnej pozycji rynkowej będą deklarowały „zielone i zrównoważone” inicjatywy, ale w istocie będą to działanie fasadowe. To w prosty sposób doprowadzi do tzw. greenwashingu, zjawiska powszechnego w całej gospodarce, nie tylko w sektorze TSL.

Greenwashing na celowniku UE

Greenwashing, czyli pseudoekologiczny marketing, stanowi tak poważne zagrożenie dla europejskiej gospodarki, że na forum UE trwają już prace, które mają chronić przed praktykami handlowymi uniemożliwiającymi zrównoważone decyzje biznesowe i zakupowe. Dotyczy to m.in. niewiarygodnych i nieprzejrzystych praktyk stosowania oznakowań dotyczących zrównoważonego rozwoju, ale także twierdzeń odnoszących się do ekologiczności czy „zielonych” systemów certyfikacji. Unia chce również ograniczyć formułowanie ekologicznych twierdzeń, które nie są poddane niezależnemu systemowi monitorowania. Dla przykładu, w toku badań nad Dyrektywą ws. oświadczeń środowiskowych (Green Claims Directive) Komisja Europejska przeprowadziła badanie, które wykazało, że ponad 53% wydawanych oświadczeń jest niejasnych, wprowadzających w błąd lub bezpodstawnych. Całkowicie nieuzasadnionych jest z kolei 40% oświadczeń środowiskowych.

Między innymi takie praktyki były powodem rezygnacji z dyrektywy NFRD, którą zastępuje bieżąca legislacja. Wiele formatów i systemów raportowania oraz zawartych w nich różnych danych uniemożliwiało ich porównanie. Pomijano także istotne dane wymagane przy ocenie kluczowych parametrów funkcjonowania i oddziaływania przedsiębiorstw. Przepisy w takim kształcie po prostu nie sprostały konfrontacji z rzeczywistością.

Dla jasności, na tym etapie nie wiadomo jeszcze czy nowa odsłona regulacji ESG spełni swoje zadanie. Jest jeszcze za wcześnie, aby to ocenić. Obecne prace mają jednak zwiększyć prawdopodobieństwo, że wzrośnie liczba podmiotów gospodarczych będących w stanie uzyskać i uwzględnić wiarygodne informacje w procesie podejmowania decyzji, m.in. o inwestycjach, finansowaniu, zakupach czy wyborze i współpracy z dostawcami. Jedno jest natomiast pewne. Kluczowym wyzwaniem będzie kompleksowość rozwiązań i pełne oraz realne zaangażowanie całego ekosystemu skupionego wokół sektora TSL, ponieważ ze względu na potencjał oddziaływania branży na otoczenie ciąży na nim szczególna odpowiedzialność. Brak postępów zrodzi z kolei daleko idące konsekwencje, zarówno dla środowiska, jak i całych społeczeństw.

Krzysztof Oflakowski

- To koniec programu NaszEauto. Wszystkie pieniądze wydane

- Zapomnijcie o Izerze. Brytyjczycy dogadali się z Chery. Kiedy produkcja?

- Volkswagen liderem europejskiego rynku moto. Najwięcej straciła Toyota

- Więzienie i nowe czyny zabronione. Na co muszą uważać kierowcy?

- Mamy stanowisko MI w sprawie KSeF przy rejestracji pojazdów