Brak popytu problemem w branży

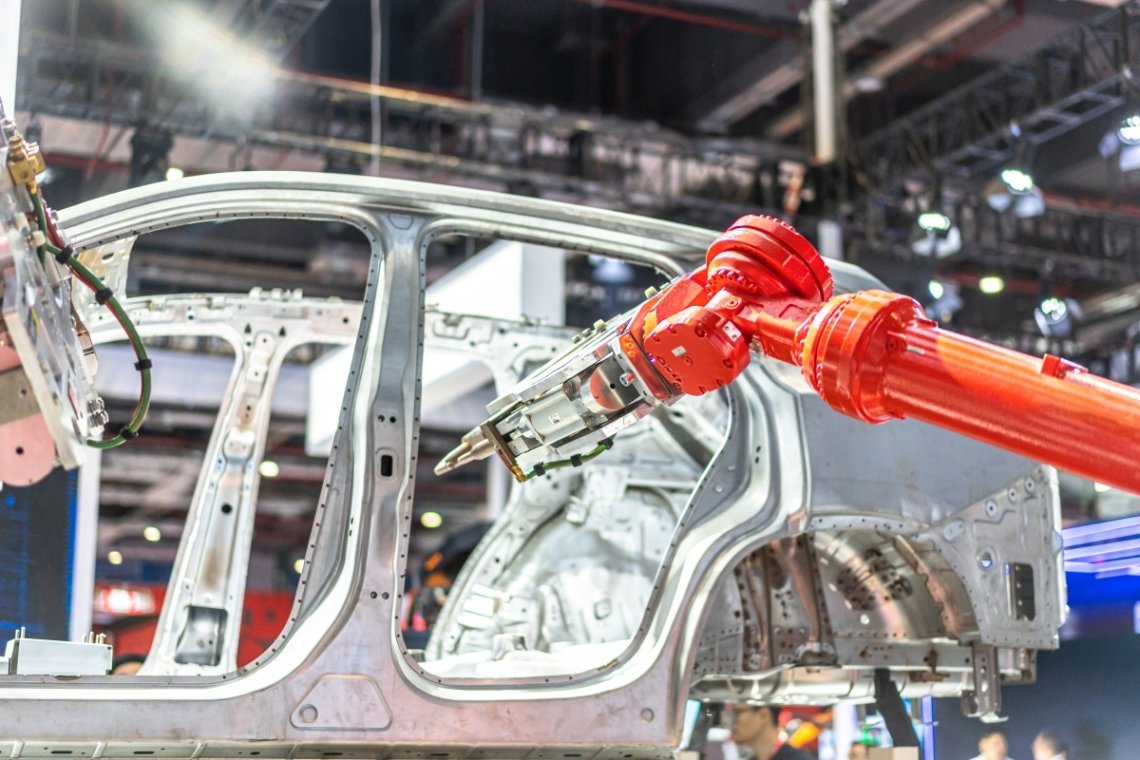

Branża motoryzacyjna na całym świecie znalazła się w głębokim kryzysie. Tylko do początku czerwca w Unii Europejskiej i Wielkiej Brytanii koncerny zmniejszyły produkcję o 2,5 mln pojazdów, drastycznie spadł też popyt.

Wnajmniejszym stopniu pandemia COVID-19 dotknęła segment „aftermarket” – warsztaty samochodowe nie przerwały działalności w czasie lockdownu. Uczestnicy „Spotkania Liderów Sektora Motoryzacyjnego”, zorganizowanego przez DNB Bank Polska w ramach projektu Wirtualne Studio DNB, są zgodni, że branżę motoryzacyjną czekają duże zmiany. Prognozują, że w najbliższym czasie zarówno producenci, jak i konsumenci zwrócą się ku elektromobilności, a samochody coraz częściej będzie można kupić online.

Już na przełomie marca i kwietnia praktycznie wszyscy europejscy producenci samochodów wstrzymali prace, a dostawcy części walczyli o zachowanie płynności finansowej. Europa odnotowuje drastyczny spadek rejestracji nowych samochodów. W pierwszych pięciu miesiącach 2020 roku zarejestrowano o 43% mniej aut niż w analogicznym okresie roku ubiegłego. W Polsce ten spadek wyniósł 38%. – Mimo tylu negatywnych informacji dostrzegamy także pozytywy. Rejestracja samochodów hybrydowych oraz elektrycznych w Polsce wzrosła w tym okresie o 53% r./r. – zauważa Jacek Grzybowski, Ekspert ds. rynku automotive w DNB Bank Polska. – Popyt na ten rodzaj pojazdów będzie uzależniony od liczby stacji ładowania, co wymusi inwestycje w tym obszarze – dodaje Jacek Grzybowski. Według danych PZPM i PSPA, na koniec maja w Polsce istniały 1173 stacje ładowania takich pojazdów, to o 69% więcej niż rok wcześniej.

Konieczne nowe spojrzenie

Według Europejskiego Stowarzyszenia Producentów Pojazdów, tylko do początku czerwca w Unii Europejskiej i Wielkiej Brytanii utracona została produkcja 2,5 mln pojazdów. Z drugiej strony, gwałtownie spadło również zapotrzebowanie na auta. ACEA prognozuje, że w całym 2020 roku sprzedaż aut pasażerskich spadnie o 25% i zmniejszy się o ponad 3 mln sztuk w stosunku do 2019 roku. Te liczby odczuli też polscy menedżerzy motoryzacyjni. W badaniu KPMG wszyscy zgodnie przyznają, że ich firmy odnotowały spadek sprzedaży, a 88% spotkało się z zakłóceniami łańcucha dostaw. Aż 35% z nich zamknęło przynajmniej część działalności.

Z takimi trudnościami spotkała się również fabryka Volkswagena w Poznaniu, która na przełomie marca i kwietnia zaprzestała produkcji na miesiąc. Szacuje się, że straciła przez to 50 tys. samochodów. – Szybko zareagowaliśmy na kryzys, a jego zrozumienie jest nieodzowne dla przyszłego rozwoju. Zrobiliśmy też wszystko, żeby zachować jak najwięcej miejsc pracy i zapewnić wszystkim bezpieczne funkcjonowanie. Z kolei od strony biznesowej musimy stawiać na elektromobilność i digitalizację. Prognozujemy, że do normalności wrócimy w 2022 roku – mówi Hans Joachim Godau, Członek Zarządu Finanse, Zakupy i IT, w Volkswagen Poznań.

Nowe trendy w branży zauważają też inni eksperci. – Po pierwsze, to odejście od tradycyjnych salonów na rzecz sprzedaży samochodów online. Tylko 9% menedżerów motoryzacyjnych z całego świata wskazuje, że liczba fizycznych salonów w ciągu 5 lat pozostanie bez zmian. Po drugie, zarówno producenci, jak i klienci zwracać się będą ku elektromobilności. Zauważać też będziemy, już teraz obecną, konsolidację producentów samochodowych z producentami części – tłumaczy Mirosław Michna, Partner w dziale doradztwa podatkowego, szef zespołu doradców dla branży motoryzacyjnej, KPMG.

Stabilny rynek aftermarket

W czasie pandemii dużo lepiej niż cały przemysł motoryzacyjny radził sobie polski rynek części i napraw, którego wartość wynosi 32 mld zł. W Polsce działa 24 tys. takich firm, które w sumie zatrudniają 145 tys. osób. Jak wynika z badań Inter Cars, tylko 6% warsztatów niezależnych zamknęło się w kwietniu, a w maju było to tylko 2%. – Warto zwrócić uwagę, że o ile w kwietniu większość serwisów zwróciła uwagę na spadek liczby klientów, to w maju ten problem zauważało już tylko 41% z nich. Warsztaty nie odczuły też większych problemów z płynnością finansową czy zaopatrzeniem – mówi Maciej Oleksowicz, Prezes Zarządu Inter Cars. Dane wyraźnie wskazują, że rynek usług w serwisach niezależnych odbudował się bardzo szybko.

Przyszłość na rynku części i napraw również wygląda obiecująco. Według 43% serwisów Polacy po pandemii będą używać swoich samochodów częściej. Konsumenci częściej będą też wybierać auta starsze, wymagające napraw. Tym samym zwiększy się liczba wizyt w warsztatach. W najgorszym przypadku, automotive aftermarket zanotuje w 2020 roku spadki rzędu 15%. W 2021 roku możliwy jest niewielki wzrost. Z kolei aftermarket części do samochodów ciężarowych odnotuje spadek w dużo większej skali niż rynek części do samochodów osobowych. Główną przyczyną jest uzależnienie od aktualnych trendów ekonomicznych, a także od rozwoju handlu, przemysłu i inwestycji.

Przed branżą motoryzacyjną stoi więc wiele pytań i wątpliwości. – Jedno jest pewne – rynek na pewno się zmieni. Nikt jednak nie wie, jak poradzą sobie zarówno producenci, jak i dostawcy części. Duże znaczenie będzie mieć również zmiana w zachowaniu konsumentów. Trzeba stale monitorować ich preferencje. Na rynku widać powolne odbicie, ale wciąż daleko nam do wzrostów sprzed pandemii – podsumowuje Olga Plewicka, Ekspert ds. rynku automotive w DNB Bank Polska.

- KSeF miał działać, wyszło jak zwykle. Ministerstwo wydało komunikat

- Zima testuje kierowców. Jak podłączyć klemy w razie braku prądu?

- Standard Forda w zabudowach specjalnych

- To koniec programu NaszEauto. Wszystkie pieniądze wydane

- Zapomnijcie o Izerze. Brytyjczycy dogadali się z Chery. Kiedy produkcja?