Uwaga na PCC – kiedy musimy zapłacić podatek przy zakupie samochodu?

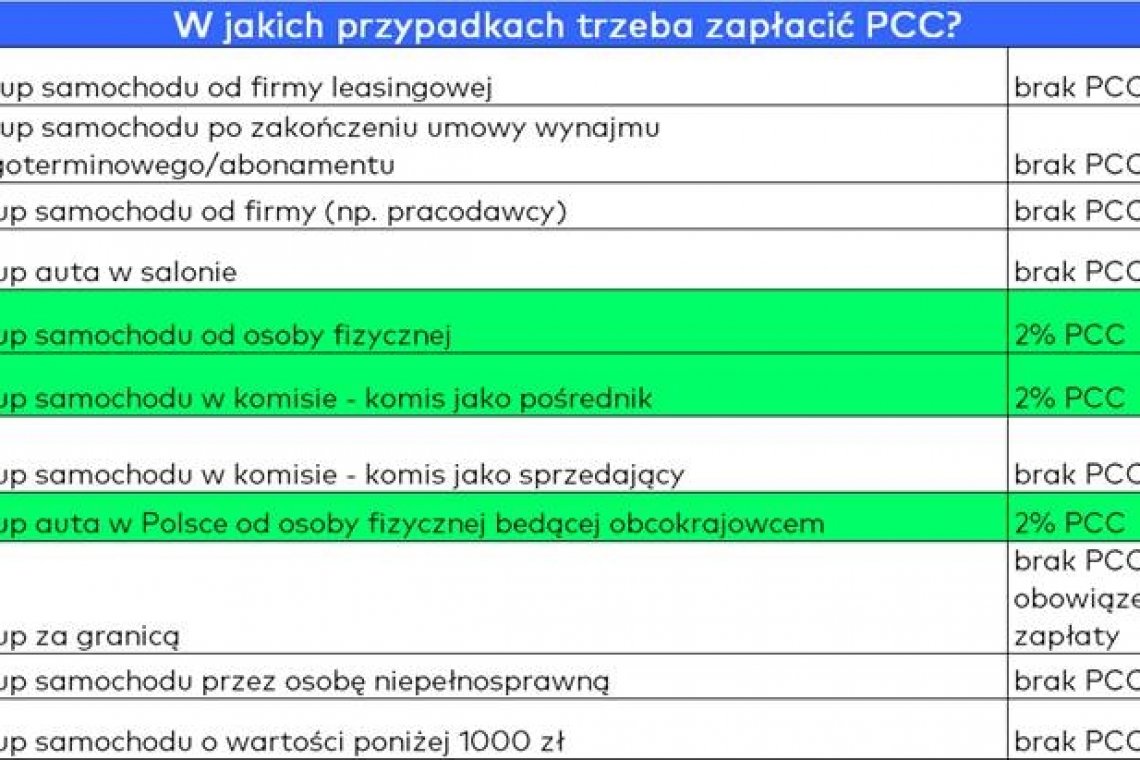

Wykup samochodu, który był przedmiotem wynajmu długoterminowego, podobnie jak wykup auta od firmy leasingowej, nie powoduje konieczności zapłaty podatku PCC. 2% wartości pojazdu zapłacimy jednak kupując samochód od osoby fizycznej.

600 zł od auta wartego 30 tys. zł i 2 000 zł od auta wartego 100 tysięcy – tyle wynosi podatek od czynności cywilno-prawnych, jaki trzeba zapłacić kupując samochód. W jakich przypadkach mamy obowiązek odprowadzić PCC?

W uproszczeniu obowiązek podatkowy powstaje wtedy, gdy kupujemy samochód od osoby prywatnej (dokładnie od podmiotu niebędącego podatnikiem VAT). Dokumentem potwierdzającym zawarcie takiej transakcji jest umowa kupna-sprzedaży. Gdy natomiast samochód sprzedaje nam firma, wówczas nie będzie konieczności zapłaty PCC. W tym drugim przypadku jako dowód zakupu otrzymamy fakturę VAT, a zakup będzie objęty właśnie tym podatkiem.

Sprawa trochę się komplikuje, gdy samochód kupujemy w komisie. Tu możliwe są bowiem dwa warianty transakcji zakupu. Jeśli komis występuje jedynie w roli pośrednika, a sprzedawcą jest osoba prywatna, wówczas 2% podatku PCC trzeba zapłacić. Jeżeli natomiast komis jest właścicielem pojazdu, wówczas wystawi on fakturę VAT i PCC nie będzie.

Dwa warianty możliwe są także w przypadku zakupu samochodu od obcokrajowca. Jeśli transakcja została zawarta w Polsce, wówczas 2% PCC trzeba zapłacić. Jeśli natomiast samochód został kupiony za granicą, wówczas konieczna jest zapłata akcyzy (3,1% wartości pojazdu dla silnika do 2l i 18,6% dla silnika powyżej 2l).

Jeśli mamy obowiązek zapłacić PCC, powinniśmy to zrobić w ciągu 14 dni od zawarcia umowy kupna-sprzedaży. Trzeba też złożyć w urzędzie skarbowym deklarację PCC-3. Uwaga! Podatek wylicza się od rynkowej wartości pojazdu, która czasem może się różnić od kwoty widniejącej na umowie.

Ustawa o PCC przewiduje dwie sytuacje, kiedy nabywca jest zwolniony z zapłaty podatku. Pierwsza to zakup samochodu przez osobę niepełnosprawną, a druga – zakup auta o wartości poniżej 1000 zł.

Carsmile

- To koniec programu NaszEauto. Wszystkie pieniądze wydane

- Zapomnijcie o Izerze. Brytyjczycy dogadali się z Chery. Kiedy produkcja?

- Volkswagen liderem europejskiego rynku moto. Najwięcej straciła Toyota

- Więzienie i nowe czyny zabronione. Na co muszą uważać kierowcy?

- Mamy stanowisko MI w sprawie KSeF przy rejestracji pojazdów