Dealerzy obawiają się o nowe zamówienia

Mimo wielu wyzwań, z którymi mierzył się rynek motoryzacyjny, dystrybutorzy aut ostatnie miesiące mogą zaliczyć do udanych. Rosnąca produkcja przełożyła się na większą sprzedaż i liczbę rejestracji, wzrosły też przychody i rentowność. Niewiadomą są jednak przyszłe zamówienia, bo pojawiają się sygnały wskazujące, że coraz trudniej może być o tak dobre wyniki w kolejnych kwartałach.

Zjawiskiem, które napędzało rynek i dało powody do optymizmu był wzrost rejestracji nowych pojazdów. W okresie styczeń-lipiec 2023 roku rejestracje pojazdów lekkich, tj o DMC<3,5t, wzrosły w Polsce o 10% r/r, w tym aut osobowych o 11%, a dostawczych o dopuszczalnej masie całkowitej <3,5t o 2%. W segmencie pojazdów osobowych szczególnie wysoką dynamikę miała sprzedaż marek premium, tj. o 15% r/r, co dało też o 41% więcej sprzedanych aut wobec porównywalnego okresu roku 2019. Dzięki temu wzrósł udział marek premium w rejestracjach aut osobowych do 22,7%, jeszcze w 2015 roku był o połowę niższy, tzn. 11,5%.

– Producenci aut w Europie zwiększali produkcję pojazdów, co w widoczny sposób przekładało się na liczbę rejestracji i kondycję rynku. Przez pierwsze 7 miesięcy tego roku mieliśmy do czynienia z 10% wzrostem rejestracji r/r, warto jednak zauważyć, że w porównaniu do takiego samego okresu sprzed pandemii wciąż notujemy 15% spadek. Na cały rok 2023 IBMR Samar prognozuje wzrost rejestracji nowych aut osobowych o 8% do 455 tys. - wyjaśnia Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Mimo dwucyfrowego wzrostu, sytuacja poszczególnych marek była zróżnicowana. W segmencie marek popularnych dobrze radziły sobie Toyota, Kia, Hyundai (mimo spadku r/r) czy Mazda, słabiej marki koncernu Stellantis – Opel, Peugeot, Fiat, Citroen. W segmencie premium pozytywnie wyróżniły się Audi, Volvo i Lexus, relatywnie słabszy moment zanotowały BMW i Mercedes. Uwagę zwraca wysoka pozycja Cupry, która weszła na polski rynek w 2020 roku, a także pojawianie się kolejnych marek chińskich producentów.

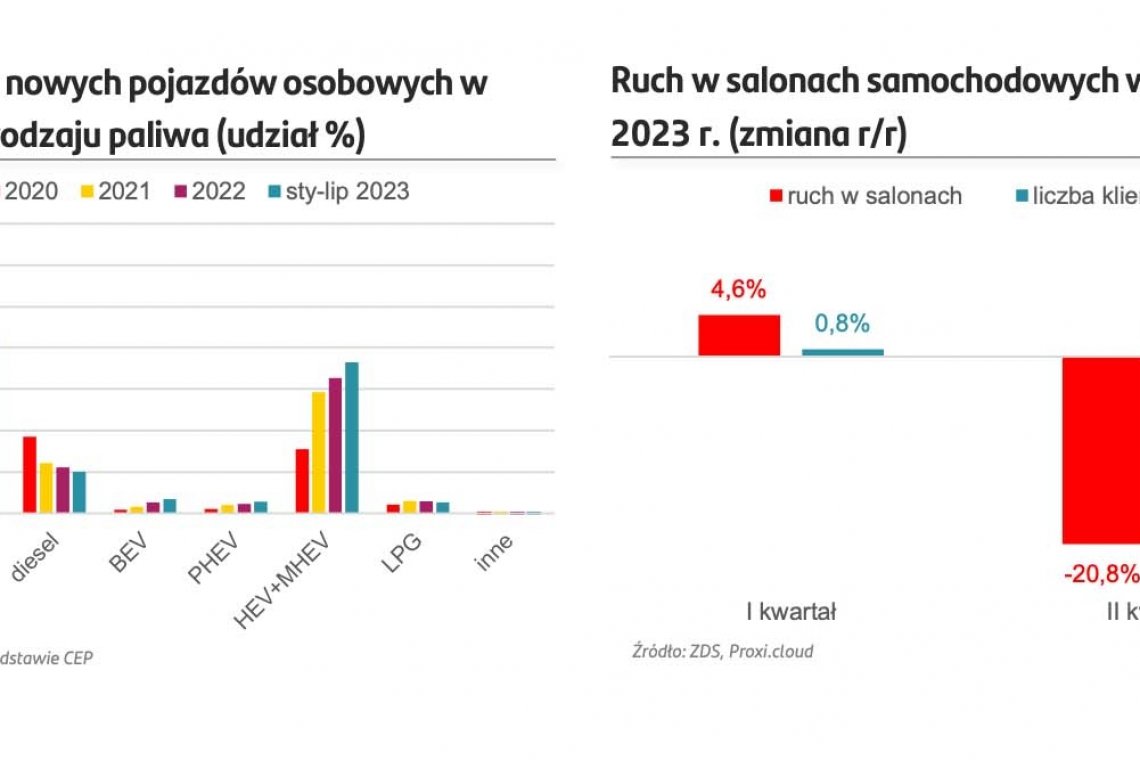

Udział aut z napędami alternatywnymi w rejestracjach wzrósł z 40,5% w 2022 roku do 45,5% w okresie styczeń-lipiec tego roku. Wśród nich dominowały hybrydy bez wtyczek (36,5%), udział aut elektrycznych wyniósł 3,5%, a hybryd plug-in 2,8%.

Rosnąca produkcja napędza sprzedaż

Głównym powodem wzrostu rejestracji nowych pojazdów w Polsce było zwiększenie produkcji pojazdów w Europie na skutek poprawy dostępności materiałów produkcyjnych. Sytuacja produkcyjna zaczęła ulegać poprawie od września 2022 roku. W I połowie 2023 roku wolumen dla aut osobowych łącznie w Niemczech, Czechach, Hiszpanii i Wlk. Brytanii wzrósł o 23% r/r, wyraźnie odrabiając dystans do poziomu sprzed pandemii (-13% vs I poł. 2019 r.). W Niemczech sierpień był piętnastym miesiącem z rzędu wzrostu produkcji r/r.

Mocna produkcja pozwoliła zmniejszyć wysoki poziom portfela zamówień. U niemieckich producentów aut osobowych w połowie 2022 roku był on dwukrotnie większy w relacji do poziomu z 2019 roku, a w czerwcu 2023 roku o 40%. Odbyło się to przy jednoczesnych niskich poziomach zamówień, które od połowy 2022 roku oscylowały wokół 80% poziomów sprzed pandemii. Co prawda nie ma danych o zamówieniach z rynku polskiego, jeśli jednak przyjąć sytuację w Polsce zgodną z obrazem rynku całej Europy wyłaniającym się z danych o niemieckich producentach, to niebawem można się spodziewać skurczenia portfela zamówień. Wtedy rejestracje zaczną odzwierciedlać rzeczywisty bieżący popyt.

Produkcja nadal wydaje się mieć potencjał do wzrostu. Z badania Ifo wynika, że producenci motoryzacyjni w Niemczech wciąż mają spore problemy z dostawami materiałów produkcyjnych. Odsetek wskazań na problem spadł ze szczytu z lat 2021-2022, jednak nadal utrzymuje się na poziomie 60%, tj. znacznie powyżej poziomów sprzed pandemii.

Coraz większe obawy o popyt

Nie dysponujemy danymi o bieżących zamówieniach na samochody składanych u polskich dealerów, a z danych pośrednich wynika, że sytuacja popytu jest niejednoznaczna. Z jednej strony widać poprawę nastrojów we wskaźnikach koniunktury dla gospodarki i konsumentów. Od początku tego roku rósł wskaźnik pokazujący zamiar zakupu samochodu w ciągu najbliższych 12 miesięcy przez konsumentów. Z drugiej strony od połowy ubiegłego roku wzrastał odsetek dystrybutorów wskazujących na niedostateczny popyt jako barierę ograniczającą działalność, jednak nie przekraczając poziomów sprzed pandemii. W tym samym momencie rosły wskaźniki zmiany zapasów, ale mogło to być w dużej mierze efektem poprawy produkcji i powrotu liczby pojazdów na placach dystrybutorów do „normalnych” poziomów.

Mniejsze zainteresowanie zakupem auta widać w badaniu ZDS i Proxi.cloud dotyczącym ruchu w salonach samochodowych. O ile jeszcze w I kwartale br. dynamika ruchu w salonach i liczby klientów była dodatnia, to w drugim widoczne były wyraźne, bo przekraczające 20% spadki w ujęciu r/r.

Na zniwelowanie przewagi popytu, z którą mieliśmy do czynienia od 2021 roku, wskazują także spadające od początku 2023 roku dynamiki cen nowych samochodów osobowych. O ile na początku roku wzrosty przekraczały 9% r/r, to w lipcu wyniosły już tylko 6% r/r. Wysoka inflacja zmniejszająca siłę nabywczą dochodów mogła zniechęcić wielu konsumentów do decyzji o zamówieniu auta, co przy większej dostępności pojazdów zmusiło dystrybutorów do korygowania cenników i przywracania upustów.

Powrót do „normalności”

W 2022 roku mimo spadku wolumenu rejestracji, wzrost cen spowodował zwiększenie przychodów dystrybutorów samochodów

o 12%, tj. do 140 mld złotych. Jeszcze większe wzrosty nastąpiły na początku bieżącego roku. W I kwartale dzięki wyższym wolumenom i mocnym wzrostom cen dynamika przychodów dla dealerów powyżej 49 zatrudnionych wyniosła 39% r/r.

Powracanie rynku do stanu normalnego i równowagi popytowo-podażowej widać na uzyskiwanych przez dealerach wynikach. W I kwartale dystrybutorzy (>49 zatrudnionych) uzyskiwali niższe rentowności w ujęciu rok do roku na wszystkich poziomach działalności, ale nadal były to poziomy wyższe niż uzyskiwane przed pandemią.

– Sytuacja na rynku sprawiła, że w I kwartale. br. odsetek podmiotów rentownych utrzymał się na wysokim w relacji do lat poprzednich poziomie 82%. Dobra sytuacja finansowa przyczyniła się do wzrostu inwestycji. Dystrybutorzy z zatrudnieniem powyżej 49 zatrudnionych wydali na środki trwałe rekordowe dla tego okresu 253 mln złotych. Rok wcześniej nakłady wyniosły 186 mln złotych, a w 2019 r. - 200 mln złotych - wyjaśnia Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Zauważalnie wzrosły zapasy w ujęciu wartościowym, zarówno w 2022, jak i w I kw. roku 2023. W ubiegłym roku siłą napędową zwyżki były wzrosty cen. W bieżącym wpływ miały również ceny, ale też wzrost wolumenu sprzedaży. Podniósł się wskaźnik rotacji zapasów, ale nadal był to normlany dla branży poziom – w dużej mierze dzięki temu, że znaczną część dostaw stanowiły realizacje zamówień z dużego portfela.

Santander

- To koniec programu NaszEauto. Wszystkie pieniądze wydane

- Zapomnijcie o Izerze. Brytyjczycy dogadali się z Chery. Kiedy produkcja?

- Volkswagen liderem europejskiego rynku moto. Najwięcej straciła Toyota

- Więzienie i nowe czyny zabronione. Na co muszą uważać kierowcy?

- Mamy stanowisko MI w sprawie KSeF przy rejestracji pojazdów