Logistyka kontraktowa podąża za PKB. Nowe prognozy na 2024 rok

Dobre wiadomości dla logistyki kontraktowej przynoszą bieżące analizy sektorowe oraz najnowsze prognozy dla światowej gospodarki i e-commerce. Rynek kontraktowy przyspieszy w tym roku do 4,2%, ale świat, a zwłaszcza Azja odjeżdża Europie. Dystans powiększa się na polu wzrostu PKB, przychodów z sektora kontraktowego i rozwoju e-handlu. Standardowo nie brakuje wyzwań, a na szczególną uwagę obok Chin, zasługują także Indie.

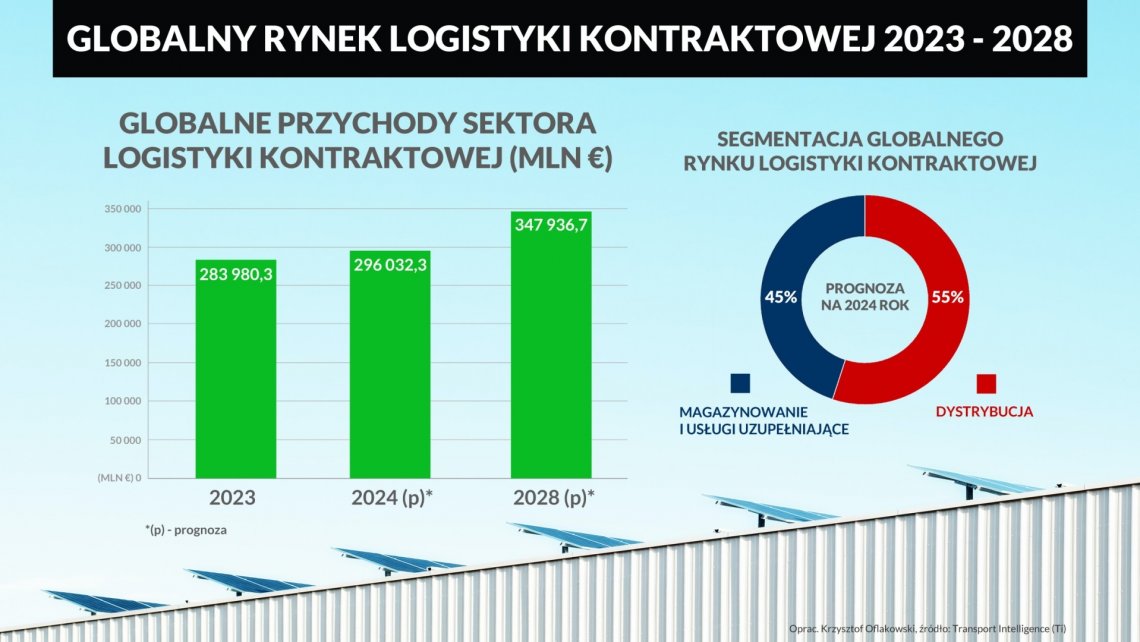

Globalny rynek logistyki kontraktowej w 2023 r. urósł realnie o 3,5%, czyli powyżej oczekiwań prognozowanych jeszcze w grudniu 2023 r., kiedy zapowiadano wzrost o 2,4%. Dane brytyjskiego centrum analitycznego Transport Intelligence (Ti) zrewidowane pod koniec maja 2024 r. przyniosły ostatecznie wartość zeszłorocznego rynku na poziomie 293,98 mld euro. To o blisko 12% więcej niż przychody całego sektora przed pandemią. Analitycy z Ti podkreślają jednak, że miniony rok był trudny dla rynku, m.in. ze względu na politykę banków centralnych nakierowaną na walkę z inflacją, która ciążyła na kondycji gospodarki. Rozwojowi branży nie sprzyjały również napięcia geopolityczne, niedobory kadrowe, zakłócenia w przewozach na kluczowych szlakach transportowych oraz inne czynniki zewnętrzne hamujące dynamikę wzrostową.

W tym roku będziemy obserwować delikatną poprawę, a wzrost globalnego rynku kontraktowego ma osiągnąć 4,2%, wykazując przy tym bardziej znormalizowaną dynamikę, zbliżoną do tej obserwowanej przed pandemią. Bieżąca prognoza jest jednocześnie o 0,5 pp. lepsza niż szacunki zaprezentowane w grudniu, kiedy tegoroczny przewidywano wzrost na poziomie 3,7%. Ostatecznie przychody światowej logistyki kontraktowej na koniec bieżącego roku mogą osiągnąć nieco ponad 296,03 mld euro, jednak kondycja rynku będzie uzależniona od ogólnego wzrostu gospodarczego na świecie.

Spośród trzech najbardziej podstawowych segmentów krajobrazu kontraktowego, tj. dystrybucji, magazynowania oraz usług towarzyszących, czyli np. fulfilmentu, konfekcjonowania lub obsługi zwrotów e-commerce, to do dystrybucji będzie w tym roku należał największy kawałek tortu w postaci 55% wartości rynku. Przełoży się to na ponad 162,8 mld euro przychodu. Udział pozostałych elementów nie ulegnie większej zmianie względem historycznych danych. Magazynowanie nie przekroczy 40%, a usługom towarzyszącym przypadnie reszta kontraktowej puli.

- W odniesieniu do zeszłorocznej kondycji sektora już pierwszy kwartał bieżącego roku przyniósł poprawę na rynku kontraktowym, który stabilizacje się po licznych zawirowaniach, zarówno na polu globalnej polityki fiskalnej, jak i napięć geopolitycznych. Nie jest to jeszcze optymalny scenariusz, ale poprawa jest zauważalna. Ze względu na słabe wyniki największych gospodarek Starego Kontynentu w 2023 r. obserwowaliśmy wyraźne spowolnienie na europejskim rynku kontraktowym, mimo to na poziomie grupy udało nam się wypracować dwucyfrowy wzrost przychodów wynoszący 10,7%, z czego rynek Ameryki Płn. zanotowała najlepszą dynamikę, sięgającą 34,3%, ale dodatnią dynamikę odnotowaliśmy we wszystkich regionach świata, w których działamy. Jeśli zaś chodzi o rok bieżący, to zarówno pierwszy, jak i drugi przyniosły lepsze wyniki niż analogiczne okresy w 2023 r. Z pewnością cała branża w Europie odczuwa lepsze warunki prowadzenia biznesu i stabilne prognozy wzrostu gospodarczego w tym i kolejnym roku. Nam z do tej pory pomagała chociażby korzystna sytuacja na rynku walutowym i uruchamianie nowych projektów, które wyprzedają już harmonogram przyjęty na ten rok. Po pierwszym półroczu zaowocowało to wzrostem globalnych przychodów o 18,7% względem tego samego okresu w 2023 r., z czego 14,3% wypracowaliśmy w ujęciu like-for-like, czyli bez przejęć, akwizycji i wliczania nowych projektów. Jeśli do końca roku nad europejską i światową gospodarką nie zbiorą się czarne chmury, będzie to dobry rok zarówno na nas, jak i innych operatorów świadczących usługi kontraktowe – mówi Carlos Tavares, Dyrektor Finansowy w spółce ID Logistics Polska, świadczącej kompleksowe rozwiązania logistyczne i transportowe, obsługę e-commerce oraz zarządzanie łańcuchem dostaw.

Prognozy na 2028 r. i regionalni liderzy wzrostu

W 2028 r. globalny rynek logistyki kontraktowej ma być wart ponad 347,9 mld euro i będzie rozwijał się w średniorocznym tempie 4,1%. To lepszy wynik niż ten zapowiadany w grudniu 2023 r., kiedy średnioroczny wzrost w latach 2022-2027 szacowano na 3,8%. Zarówno w zeszłym, jak w tym roku liderami wzrostu będą rynki wchodzące i gospodarki rozwijające się, zwłaszcza te zlokalizowane w Azji.

To właśnie region azjatycki był motorem napędowym sektora w 2023 r. osiągając realny wzrost na poziomie 7,5%, co zaowocowało przychodami na poziomie 107,7 mld euro. O ogromnym potencjale lokalnych operatorów świadczy chociażby fakt, że osiągnęli oni wyraźnie leszy wynik niż w 2022 r., kiedy tamtejszy rynek urósł o 4,3 r. do ponad 100,2 mld euro. Takich wyników mogą pozazdrościć pozostali rezydenci kontraktowego podium, czyli Europa, która zwiększyła przychody o zaledwie 0,2% oraz Ameryka Płn., która w zeszłym roku urosła o 1,6%.

Nic nie wskazuje na to, aby tegoroczny układ na podium uległ zmianie, a już na pewno nie na pozycji lidera. Realny wzrost wartości rynku kontraktowego w regionie Azji i Pacyfiku ma bowiem wynieść 7,1% przy globalnej średniej 4,2%. Stanie się tak głównie za sprawą Chin i Indii, których rynki kontraktowe urosły w zeszłym roku o imponujące 12,1% i 12,3%.

Serce rynku kontraktowego bije w Azji, tuż obok globalnego silnika PKB

Nie jest zaskoczeniem, że kondycja poszczególnych rynków kontraktowych znajduje swoje odzwierciedlenie w sytuacji gospodarczej poszczególnych regionów, a cały sektor jest zależny od wzrostu światowego PKB i handlu. Widać to dobrze w zaktualizowanych danych o PKB opublikowanych przez Międzynarodowy Fundusz Walutowego (MFW) w połowie lipca br. Fundusz podtrzymał kwietniowe szacunki dotyczące globalnego PKB w 2024 r. i wciąż zakładają one wzrost na poziomie 3,2%. Nieco bardziej optymistycznie wyglądają za to nowe założenia na kolejny rok, prognoza podskoczyła o 0,1 pp. i wedle nowych danych wzrost w przyszłym roku (2025) osiągnie 3,3%.

Tak jak w przypadku logistyki kontraktowej, sytuacja najlepiej prezentuje się na rynkach wschodzących i w gospodarkach rozwijających się, głównie w Azji. W tym roku azjatyckie gospodarki osiągną wzrost na poziomie 5,4%, a w przyszłym 5,1%. W analogicznym czasie strefa euro urośnie o odpowiednio 0,9% i 1,5%, a gospodarka USA o 2,6% i 1,9%. Wzrost gospodarek azjatyckich to przede wszystkim zasługa Chin i Indii, a więc identycznie jak w przypadku rynku kontraktowego. Za sprawą dobrych wyników konsumpcji i eksportu w I kw. prognozy dla Chin podniesiono o 0,4 pp. do 5% w roku bieżącym. W 2025 r. gospodarka Państwa Środka ma urosnąć o 4,5%, co także stanowi skok o 0,5 pp. PKB Indii zrewidowano w górę o 0,2 pp., do 7% w 2024 r. W 2025 r. wyniesie ono 6,5%.

Poprawę widać nie tylko w Azji, ale również w strefie euro. Znikomy tegoroczny wzrost o 0,9% to i tak awans o 0,1 pp. względem kwietniowej prognoz MFW. Stało się tak za sprawą handlu usługami oraz lepszej od oczekiwań kondycji eksportu w pierwszej połowie roku. Za przewidywany wzrost w 2025 r. będzie z kolei odpowiadała silniejsza konsumpcja, wzrost wynagrodzeń i większe inwestycje.

Obniżkę wzrostu PKB zanotował za to trzeci największy rynek logistyki kontraktowej na świecie, czyli USA. MFW od kwietniowej prognozy odjął 0,1 pp. i tegoroczny wynosi obecnie 2,6%.

Na globalne PKB łaskawszym okiem patrzy nie tylko Międzynarodowy Fundusz Walutowy, ale również Organizacja Współpracy Gospodarczej i Rozwoju (OECD). Zadaniem OECD globalne PKB wzrośnie w tym roku o 3,1% i zyska dodatkowy 0,1 pp. w 2025 r., osiągając 3,2%. Wzrost ma być wspierany przez podwyżkę realnych dochodów i niższe stopy procentowe.

Dobre wieści dla rynku kontraktowego ma również handel

Według nowych danych Międzynarodowego Funduszu Walutowego w latach 2024-2025 światowy handel towarami i usługami ma rosnąć w średnim tempie ok. 3,25% rocznie i zrównać się z globalnym tempem PKB. W tym roku szacunki mówią o wzroście 3,1%, a za rok o 3,4%. W obu przypadkach są to wyniki lepsze o 0,1 pp. Kolejny raz prognozy, zarówno dane dotyczące wzrostu gospodarczego, jak i handlu współgrają z przewidywaniami dla logistyki kontraktowej. Handel będzie rósł szybciej na rynkach wchodzących i w gospodarkach rozwijających się, w których tempo sięgnie 4,2% w 2024 r. i 4,5% w 2025 r. Wśród gospodarek rozwiniętych handel będzie rósł o odpowiednio 2,5% w tym i 2,8% w przyszłym roku.

Garść prezentów dla sektora logistycznego ma także WTO. Światowy handel towarowy wrośnie o 2,6% w tym roku i 3,3% w przyszłym. Napędzać go będzie wzrost realnych dochodów i większe zdolności nabywcze dóbr. Sytuacja będzie nieco inna w latach 2022 i 2023, kiedy za większość spadków w globalnym handlu towarowym odpowiadała Europa, która odjęła 1,7 pp. z globalnego wzrostu importu, zmniejszając jednocześnie wzrost globalnego eksportu o 1 pp. W tym roku Stary Kontynent przestanie spowalniać światowy handel i wszystkie regiony świata będą miały swój udział zarówno we wzroście eksportu, jak i importu. Bez zaskoczenia na czele peletonu znajdzie się Azja, która doda ok. 1,3 pp. do wzrostu globalnego eksportu i 1,9 pp. do wzrostu importu. Dynamika tamtejszego eksportu wyniesie 3,4% w tym i kolejnym roku, z kolei import zyska odpowiednio 5,6% i 4,7%.

Słabiej wypadnie Ameryka Płn., której zwrot eksportu oszacowano na 3,6% i 3,7%, natomiast importu na 1% i 3,3%. Spośród głównych rynków kluczowych dla logistyki kontraktowej najgorzej pod względem wymiany handlowej wypadnie Europa, gdzie eksport w latach 2024 i 2025 zyska odpowiednio 1,7% i 2,8%, natomiast import 0,1% oraz 3,1%.

Spodziewanym wzrostom towarzyszą zagrożenia

Tak jak inne organizacje międzynarodowe, także WTO zwraca uwagę, że prognozom wciąż zagrażają liczne czynniki hamujące, z regionalnymi konfliktami, tarciami geopolitycznymi i wojnami handlowymi włącznie. Mogą one zniweczyć walkę z inflacją, powodując dalszy wzrost cen żywności i energii. Jako przykład WTO podaje utrudnienia w Kanale Sueskim, które udało się nieco złagodzić, ale niektóre sektory, zwłaszcza detaliczny, nawozów i automotive bardzo mocno odczuły opóźnienia i wzrost stawek transportowych.

To samo dotyczy rosnącego napięcia pomiędzy USA i Chinami, które doprowadziło do obniżenia wzrostu dwustronnej wymiany handlowej aż o 30% w porównywaniu do handlu tych państw z resztą świata począwszy od 2018 r.

Nastrojów w tym kontekście nie poprawia lipcowy raport UBS Group AG, który przewiduje, że wprowadzenie przez USA cła w wysokości 60% na chiński import doprowadziłoby do obniżenia tamtejszego PKB z prognozowanych 5% do 2,5%. PKB wyhamowałby także w latach 2025 i 2026, a wojna handlowa spowolniłaby chińską gospodarkę z 4,6% i 4,2% do ok. 3 %.

Logistyka kontraktowa wciąż może liczyć na e-commerce

Być może jeszcze nie kluczową, ale z pewności nieodłączną i ważną częścią globalnego potencjału rynku logistyki kontraktowej będzie w tym roku sektor handlu internetowego, który od lat w znaczący sposób przyczynia się do rozwoju branży.

- Próżno w 2024 r. szukać liczących się graczy na globalnym rynku kontraktowym, którzy w swoich strategiach rozwojowych nie uwzględniają potencjału sektora e-commerce. Obsługa handlu internetowego stała się już nieodłącznym elementem krajobrazu logistycznego w każdej jego postaci, od transportu, przez magazynowanie po usługi uzupełniające. W naszym przypadku e-handel stanowił w 2023 r. aż 25% globalnych przychodów i obok FMCG oraz rynku mody znajduje się wśród trzech głównych obszarów, które jeszcze w 2022 r. zidentyfikowaliśmy jako wykazujące największy potencjał wzrostu. E-commerce jest jednak silnie uzależniony od kondycji domowych budżetów, dlatego z tym większym zadowoleniem przyjęliśmy najnowsze prognozy międzynarodowych instytucji dotyczące spodziewanego wzrostu realnych wynagrodzeń, konsumpcji i spadku inflacji. Bardzo dobrze wyglądają także dotychczasowe wyniki finansowe największych platform sprzedażowych, spodziewamy się więc, że również w tym roku e-commerce będzie miał istotny wkład w rozwój sektora logistyki kontraktowej, zarówno w ujęciu globalnym, jak i regionalnym – dodaje Rafał Lewandowski, Contract Management Director z ID Logistics Polska.

Szereg publikowanych ostatnio prognoz potwierdza, że e-commerce utrzyma w najbliższych latach dodatnią dynamikę wzrostu, choć oczywiście nie będzie to wzrost obserwowany w pandemii.

Według kalkulacji Statista Market Insights z maja br. przychody pochodzące ze sprzedaży internetowej fizycznych dóbr oferowanych klientom indywidulnym przez firmy (B2C) wzrosną w tym roku o 14,6%, osiągając wartość ponad 4,12 bln dol. Do 2029 r. średnioroczny wzrost wyniesie 9,49%, a wartość rynku osiągnie poziom blisko 6,48 bln dol. Największy udział w globalnym e-handlu, zarówno w tym, jak i w 2029 r. przypadnie Chinom, gdzie e-commerce w modelu B2C będzie wart odpowiednio 1,47 bln i 2,36 bln dol. W tegorocznej TOP10 znajdą się także USA, Japonia, UK, Niemcy, Korea Płd., Francja, Kanada, Włochy, a stawkę z przychodami 58,97 mld dol. będą zamykać Indie, które w ostatnim czasie zaczęły wspinać się w najważniejszych globalnych rankingach.

Także Departament Handlu USA przewiduje, że globalny e-commerce B2C będzie rozwijał się w dobrym tempie. Tegoroczne szacunki zakładają średnioroczny wzrost na poziomie 11,16% w latach 2023-2027 i wartość sektora na koniec prognozy w okolicach 5,5 bln dol. Amerykańscy analitycy zwracają szczególną uwagę na rynek indyjski, który z wynikiem 14,11% znalazł się na 1. miejscu, jeśli chodzi średnioroczne tempo wzrostu do 2027 r. Chiny ze średnią dynamiką 12,17% znalazły się na siódmej pozycji, a spośród krajów Unii Europejskiej do TOP10 weszły tylko Włochy, które uzyskały wynik 11,59%.

Krzysztof Oflakowski

- To koniec programu NaszEauto. Wszystkie pieniądze wydane

- Zapomnijcie o Izerze. Brytyjczycy dogadali się z Chery. Kiedy produkcja?

- Volkswagen liderem europejskiego rynku moto. Najwięcej straciła Toyota

- Więzienie i nowe czyny zabronione. Na co muszą uważać kierowcy?

- Mamy stanowisko MI w sprawie KSeF przy rejestracji pojazdów

_2023_-_2029.jpg)